インベスコ・グローバル・ウォーターETF(PIO)を長期保有する理由、懸念事項、今後の株価予想(300ドル?)

●

2021年9月28日(火)、人間、動物、植物が生きていくうえで欠かせない“水(water)”関連企業を投資対象としたインベスコ・グローバル・ウォーターETF(PIO)を50株買いました!

地球温暖化による水不足、世界的に人口増による水の需要増、農作物栽培にも大量の水が必要だし、ハイテク関連に欠かせない半導体生産にも大量の超純水が必要になるなど“水(water)”が注目を集めてますねー。

そこで水関連企業を投資対象とした米国ETF、インベスコ・グローバル・ウォーターETF(PIO)を買って10年以上ガチホする理由、PIOの組み入れ銘柄TO10(日本企業は入ってる?)、配当履歴、投資するうえでの懸念、注意点をまとめました!

目次

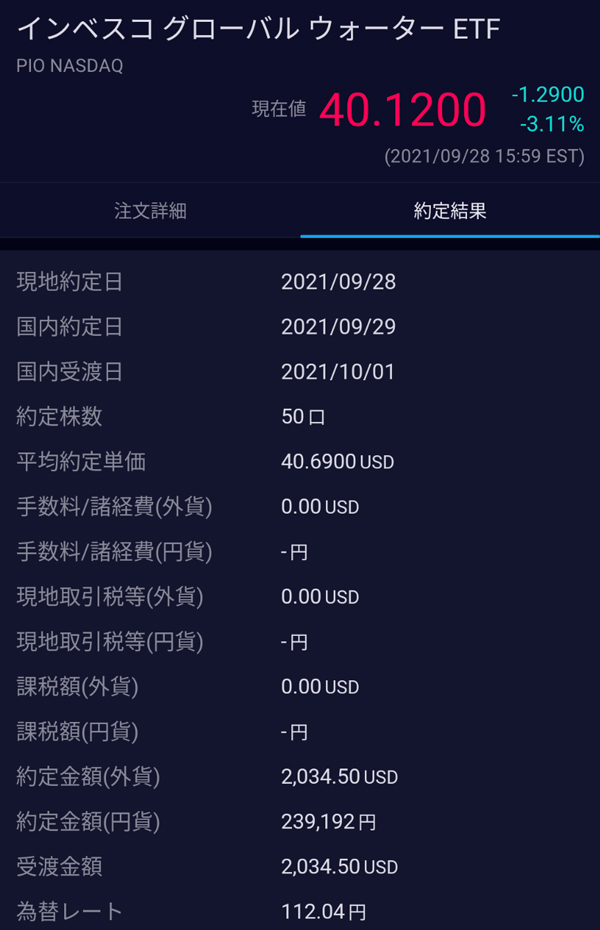

グローバル・ウォーターETF(PIO)の約定履歴

2021年9月28日(火)、SBI証券で50株、指値注文してインベスコ・グローバル・ウォーターETF(PIO)が約定。

2021年の一般NISA枠が余ってたのでNISA枠で買いました。

もちろん中長期、10年以上ガチホする予定なのでこれからも定期的に買い増すぞ!

| グローバル・ウォーターETF(PIO)約定履歴 | |||||

|---|---|---|---|---|---|

| 約定日 | 2021年9月28日(火) | ||||

| 決済方法 | 外貨決済 | ||||

| 約定単価 | 40.69 USD(米ドル) | ||||

| 約定数 | 50株 | ||||

| 約定金額 | 2,034.50 USD(米ドル) | ||||

| 約定時の為替 | 112円/USD | ||||

| 手数料 | – | ||||

| 課税 | – | ||||

| 受渡金額 | 2,034.50 USD(米ドル) | ||||

グローバル・ウォーターETF(PIO)の配当は?

インベスコ・グローバル・ウォーターETF(PIO)は年4回(3月/6月/9月/12月)配当があり、2021年9月現在の配当利回りは1.36%、直近10回の配当は以下の通りです。

| グローバル・ウォーターETF(PIO)配当履歴 | |||||

|---|---|---|---|---|---|

| 権利落ち日 | 配当金(USD) | ||||

| 2021/6/21 | 0.14704 | ||||

| 2021/3/22 | 0.00574 | ||||

| 2020/12/20 | 0.08189 | ||||

| 2020/9/21 | 0.04559 | ||||

| 2020/6/22 | 0.16975 | ||||

| 2020/3/23 | 0.00853 | ||||

| 2019/12/23 | 0.06137 | ||||

| 2019/9/23 | 0.07920 | ||||

| 2019/6/24 | 0.22919 | ||||

| 2018/12/24 | 0.10735 | ||||

例えば100株保有してれば2020年は「30.576ドル(税引前)」の配当金GET!

・2020年3月 ⇒100株×0.00853=0.853ドル

・2020年6月 ⇒100株×0.16975=16.975ドル

・2020年9月 ⇒100株×0.04559=4.559ドル

・2020年12月⇒100株×0.08189=8.189ドル

少ないけど年4回、配当が貰えるのは嬉しいけど、配当金は受け取るたびに課税されるので注意が必要。

グローバル・ウォーターETF(PIO)組み入れ銘柄

インベスコ・グローバル・ウォーターETF(PIO)はOMX Global Water指数に連動するNASDAQに上場する米国ETFで、2021年9月現在の組み入れ銘柄は42銘柄、比率TOP10は以下の通りです(毎年6月に銘柄入れ替えがある)。

比率TOP10の企業、正直1つも知らんけど( ̄▽ ̄;)、浄水、純水供給、節水、水質検査、水道機器などを扱ってる世界中の上場企業が組み入れられてます。

| PIO組み入れ上位10銘柄(2021年9月現在) | |||||

|---|---|---|---|---|---|

| ティッカー | 会社名 | 比率(%) | |||

| DHR | ダナハー(米) | 9.30% | |||

| ECL | エコラボ(米) | 7.63% | |||

| FERG | ファーガソン(英) | 7.22% | |||

| GEBN | ギーリベッツ(スイス) | 6.78% | |||

| PNR | ペンテア(米) | 6.31% | |||

| WAT | ウォーターズ(米) | 4.49% | |||

| AWK | アメリカン・ウォーター・ワークス(米) | 4.34% | |||

| VIE | ヴェオリア・エンバイロメント(仏) | 4.00% | |||

| ROP | ローパーテクノロジーズ(米) | 3.87% | |||

| XYL | ザイレム(米) | 3.03% | |||

比率TOP10には入ってないけど日本企業は栗田工業(6370)、TOTO(5332)、三浦工業(6005)、オルガノ(6368)、メタウォーター(9551)も組み入れられており、水処理業の栗田工業(6370)の株価は2021年に入って急騰してますねー。

グローバル・ウォーターETF(PIO)を10年以上ガチホする理由

水が足りない!

単純に考えても以下の理由で安全でキレイな水の需要は年々高まってます。

〇人口増による飲料水の需要増(当然、料理にも大量の水が必要)

〇生活用水(トイレ、シャワー、洗濯、洗い物)

〇農作物の栽培

〇家畜の飼育

〇工業用水(半導体生産には超純水が必要)

近年は気候変動(温暖化)による干ばつなどで水不足が深刻化してるし、水力発電にも大量の水が必要だし、アメリカではアーモンド農家など水の価格が上昇して栽培コストが上がったため、農家を廃業してその広大な土地に太陽光発電(ソーラーパネル)を設置する事例が増えてます。

これほど水不足、水料金の価格上昇は深刻で、世界的に水の奪い合いが始まってるにもかかわらず、呑気な日本では法整備が整ってないことを理由に中国資本によって水資源地を買われてるということが大きな問題となってます。

2021年現在の人口は約78億人、2030年には85億人、2050年には97億人にまで増えると予想されてます。

人口が増えれば水の需要は増える一方にもかかわらず、地球温暖化などによって水不足が深刻化していくことを考えれば、水関連企業への投資は面白いと思うけど?

水関連企業でどこが生き残るかは不透明・・・だからETF

10年超の中長期投資であれば水関連企業への投資は確かに面白いと思うけど、正直10年後どの水関連企業が大きく飛躍してるかなんて分からない。。

もちろん水関連企業の個別株を買って上手くいけば10年後余裕でテンバガー狙えるかもしれんけど、さすがに分からなすぎる。。

その点インベスコ・グローバル・ウォーターETF(PIO)であれば年1回、銘柄入れ替えしてくれるから安心♪

ということで現時点で僕は水関連企業への投資はインベスコ・グローバル・ウォーターETF(PIO)がベターだと思うけど、調べていくうちに魅力的な企業が出てくれば、アメリカ、日本にかかわらず個別株を買うかも?

グローバル・ウォーターETF(PIO)へ投資する際の懸念

経費率が高い

インベスコ・グローバル・ウォーターETF(PIO)は経費率0.75%と高いから長期投資だとボディーブローのように効いてくる。。

例えばVOO(S&P500ETF)の経費率は0.03%(※)だから1万ドル(約100万円)投資すれば年間3ドル(約300円)、PIOだと年間75ドル(約7,500円)!

仮に株価変動がなかったとしたら10年間でVOOは30ドル(約3,000円)、PIOは750ドル(約75,000円)!

単純計算でPIOは年間0.7%超(10年で7%超)、S&P500のパフォーマンスを上回らなければVOO(S&P500ETF)に勝てません。。

計算あってる?( ̄▽ ̄;)

あれ?年間0.7%、10年で7%上回ればいいの?

これから10年超の中長期投資で、PIOがVOO(S&P500)を7%超上回る可能性があると思えば投資する価値あると思うけど、可能性大有りじゃない?

ちなみに米国ETFでなく水関連の投資信託で言えば三菱UFJグローバル・エコ・ウォーター・ファンド(愛称ブルーゴールド)があるけど、こちらも信託報酬が1.8%と割高なので買うの躊躇するなー。。

※売買手数料(インデックスファンドは売買手数料無料)、配当再投資(インデックスファンドは自動で配当再投資するから非課税だけどETFは配当を受け取るたびに課税)含めた実質コストはVOOが約0.6%、PIOは1.4%くらいかな?つまり長期投資、積立投資するにしてもS&P500へ投資するなら手間、実質手数料を考慮すれば米国ETFのVOOではなくeMAXIS Slim米国株式(S&P500)などのインデックスファンドのほうが個人的にはオススメ。

投機対象になってる?

2021年に入って水先物の上昇によってPIOの株価も高騰してるけど、先物は投機っぽいマネーが流入してるので注意が必要。

ただ投機マネーが入るということは注目されてる証でもあるので、中長期投資家からすれば気にする必要ないかも?

グローバル・ウォーターETF(PIO)の10年後(2030年)株価予想は300ドル?

インベスコ・グローバル・ウォーターETF(PIO)は2007年6月13日に設定されNASDAQへ上場と歴史あるETFで、純資産額も2021年に入って40%以上増えて約3億2,975万ドル(約360億円⇒2021/9/15時点)と急激に注目を集めてます。

2010年代のパフォーマンスは約+100%(約2倍)と、S&P500(約+200%⇒約3倍)と比較すれば完敗だけど、2020年に入って急騰!

少し前までは世界中の国が石油をめぐって争ってたけど、これからは水をめぐる争い(戦争)が起こるかもしれないし、これから“水不足”の時代がやってくると考えれば、2020年代はS&P500、NASDAQ指数に勝てる可能性がある魅力的なETFだと思う。

さすがにこれから10年でテンバガー(10倍)は厳しいと思うけど、2010年代が約2倍だったから、2020年代は控えめにいって5倍(+400%)は堅いんじゃ?( ̄ー ̄)

5倍だと株価は約200ドル。

予想以上に“水(water)”が注目されれば7倍超(株価300ドル)も夢じゃない!

中長期投資家だったら今のうちに淡々と買い増して2030年までどっしり構えてれば良い夢見れるかも?